Muitas coisas estão acontecendo - melhor respirar um pouco, guardar munição e combustível.

Logo estaremos de volta - se com as mesmas idéias, não sei. Tudo depende da reação dos que depositei confiança.

Bye

BLOG DE ATUALIZAÇÕES DO DOC FÁCIL - Aplicativo em VBA para a personalização e impressão de RECIBOS, NOTAS DE SERVIÇO E DAM'S com cálculos automáticos de ISS, IRRF, INSS.

Permite CADASTRAR e SALVAR "Credores", "Fornecedores" e "Históricos".

PESQUISA E EMITE 2ª VIA DA NOTA DE SERVIÇOS-

É totalmente DIRECIONADO À ADMINISTRAÇÃO PÚBLICA (PREFEITURAS).

Informações: barraus@hotmail.com

quarta-feira, 9 de julho de 2014

terça-feira, 20 de novembro de 2012

TRANSPARÊNCIA! DE ONDE VEM EU MOSTRO, PARA ONDE VAI, NÃO SEI...

Essas informações estão disponíveis para QUALQUER CIDADÃO nos Portais do Governo Federal - acessando-as dá pra se ter uma idéia de quanto é repassado ao nosso município mensalmente ou anualmente nas cotas do FPM, ICMS, Fundo Especial, Programas da Educação como PNATE, QSE...... Programas Sociais como o Bolsa Família, PETI...... Programas da Saúde como PSB, PSF, PAB. Repasses do Governo Federal para o programa DEFESO (Pescador Artesanal - este pode ser acessado AQUI bastando informar o Estado e selecionar o município. A busca é detalhada por beneficiado, assim como no Bolsa Família) e outros. Confiram:

No Portal do Tesouro Nacional (SIAFI CAUC) é possível verificar se o Município está adimplente junto à Receita Federal do Brasil. Lá tambem é possível verificar quais itens ainda não foram apresentados para a liberação de convênios.

Link AQUI

No site do Banco do Brasil é possível visualizar os valores repassados pelo FPM, FPE, ICMS, ITR, IPI, bem como os respectivos redutores para a formação do FMS e FUNDEB. Confira o último:

No portal do FNDE é possível visualizar os repasses aos programas destinados à Educação no municipio, tais como Merenda Escolar, Transporte e outros. Confira os repasses referentes a 2012:

Da mesma forma, no Portal da Saúde é possível visualizar as informações quanto aos repasses para o Fundo Municipal de Saúde. Confira:

Todos os convênios - desde 1996 - podem ser consultados no Portal da Transparência. Na consulta dentro do Portal é possível visualizar a inadimplência e mais detalhes dos mesmos - acessem o link abaixo e confiram:

Link AQUI

No TCE a inadimplência quanto a entrega das documentações e balancetes pode ser pesquisada. Basta acessar o site do TCE e ir na guia SERVIÇOS e selecionar INADIMPLÊNCIA - Link AQUI.

Outros repasses como IPVA pode ser acessado no site da Secretaria Estadual de Fazenda do Piauí - SEFAZ-PI.

O Bolsa Família do Governo Federal tem no município a responsabilidade pelas informações dos BENEFICIÁRIOS. A lista ou melhor dizendo, a Folha de Pagamento mensal pode ser acessada pelo site da Caixa Econômica Federal e é um DOCUMENTO PÚBLICO. Abaixo eu posto a folha de novembro de 2012 para que consultem:

O município ainda tem outras receitas oriundas de ISS, ITBI e outras taxas - essas são recebidas diretamente pela Prefeitura e nem sempre apresentadas em sua totalidade nos balancetes mensais. A forma correta de cobrar essas taxas seria a VIA BANCÁRIA, onde o pagamento é feito diretamente em conta corrente específica para a arrecadação de tributos.

A partir de janeiro de 2013 esperamos melhorias na transparência pública municipal. Não é favor, é dever informar ao cidadão quanto e onde está sendo aplicado o SEU DINHEIRO.

Um forte abraço.

No site do Banco do Brasil é possível visualizar os valores repassados pelo FPM, FPE, ICMS, ITR, IPI, bem como os respectivos redutores para a formação do FMS e FUNDEB. Confira o último:

Cota daf from pmeliseumartins

No portal do FNDE é possível visualizar os repasses aos programas destinados à Educação no municipio, tais como Merenda Escolar, Transporte e outros. Confira os repasses referentes a 2012:

Da mesma forma, no Portal da Saúde é possível visualizar as informações quanto aos repasses para o Fundo Municipal de Saúde. Confira:

Todos os convênios - desde 1996 - podem ser consultados no Portal da Transparência. Na consulta dentro do Portal é possível visualizar a inadimplência e mais detalhes dos mesmos - acessem o link abaixo e confiram:

Link AQUI

No TCE a inadimplência quanto a entrega das documentações e balancetes pode ser pesquisada. Basta acessar o site do TCE e ir na guia SERVIÇOS e selecionar INADIMPLÊNCIA - Link AQUI.

Outros repasses como IPVA pode ser acessado no site da Secretaria Estadual de Fazenda do Piauí - SEFAZ-PI.

O Bolsa Família do Governo Federal tem no município a responsabilidade pelas informações dos BENEFICIÁRIOS. A lista ou melhor dizendo, a Folha de Pagamento mensal pode ser acessada pelo site da Caixa Econômica Federal e é um DOCUMENTO PÚBLICO. Abaixo eu posto a folha de novembro de 2012 para que consultem:

O município ainda tem outras receitas oriundas de ISS, ITBI e outras taxas - essas são recebidas diretamente pela Prefeitura e nem sempre apresentadas em sua totalidade nos balancetes mensais. A forma correta de cobrar essas taxas seria a VIA BANCÁRIA, onde o pagamento é feito diretamente em conta corrente específica para a arrecadação de tributos.

A partir de janeiro de 2013 esperamos melhorias na transparência pública municipal. Não é favor, é dever informar ao cidadão quanto e onde está sendo aplicado o SEU DINHEIRO.

Um forte abraço.

segunda-feira, 19 de novembro de 2012

Direito do devedor: a jurisprudência do STJ sobre ação de consignação em pagamento

Bancos, carnês de lojas, financeiras, cartão de crédito: as opções que o brasileiro tem atualmente no mercado para dispor de dinheiro e engrossar a lista de endividados no país é grande. Dados do Banco Central revelam que, até setembro, quase 61 milhões de pessoas tinham operações de crédito ativas em instituições financeiras. E a expectativa do Banco Central é que os atuais clientes tomem novos financiamentos.

O credor tem o direito de receber e o devedor tem o dever de pagar. Porém, o inverso também é verdadeiro: o pagamento é um direito para o devedor tanto quanto o recebimento é um dever para o credor. Deixar de pagar significa entrar em mora, acarretando juros sobre o valor devido e até a inscrição do nome nas listas do Serviço de Proteção ao Crédito (SPC), do Serasa e do Banco Central, que são as referências para o mercado na hora de avaliar a idoneidade do cliente. E o bom pagador quer fugir dessas situações.

Há casos em que a lei autoriza o depósito judicial, “de quantia ou coisa devida”, por meio de ação de consignação em pagamento. O litígio sobre o objeto de pagamento é apenas uma das hipóteses em que a consignação é admitida. Ela serve para liberar o devedor de sua obrigação, ainda que de modo indireto, e está prevista no Código de Processo Civil (CPC, artigo 890). O tema já foi tratado em diversos julgamentos no Superior Tribunal de Justiça (STJ).

Trata-se do depósito judicial ou bancário do que é devido, mecanismo que pode ser utilizado em diversas situações, não apenas quando houver discordância sobre o valor da dívida. O artigo 335 do Código Civil de 2002 prevê que a consignação é possível, ainda, quando o credor não for conhecido, não puder ou não tomar a iniciativa de receber; se o credor for incapaz de receber, ou residir em local de acesso perigoso ou difícil; ou se houver dúvida sobre quem tem legitimidade para receber.

Adroaldo Furtado Fabrício, em Comentários ao Código de Processo Civil, assevera que o devedor é titular de direitos. “E não somente o direito de apenas pagar nos limites do devido e não antes do vencimento. O devedor é juridicamente interessado na própria exoneração, porque a permanência do débito é uma situação constrangedora e potencialmente danosa”, explica o doutrinador. E conclui: “O direito não poderia deixar de proteger esse interesse do devedor na própria liberação, de modo que não há impropriedade em falar-se de um direito subjetivo à liberação”.

Parcela controvertida

Em decisão tomada em abril de 2011, a Segunda Turma do STJ entendeu que o credor pode levantar os valores consignados pelo devedor, sem prejuízo do seguimento do processo quanto à parcela controvertida da dívida (REsp 1.132.662). No julgamento, a Turma rejeitou recurso da sociedade mantenedora de um hospital no Piauí em ação contra a companhia energética do estado (Cepisa).

A sociedade propôs ação para revisar o contrato de fornecimento de energia elétrica. Fez, ainda, a consignação de débitos integrais correspondentes às faturas de energia consumida. Após a sentença, favorável à sociedade, a Cepisa apelou, mas levantou os valores depositados. Diante disso, a sociedade questionou o seguimento do processo. Para ela, com o ato, a Cepisa teria reconhecido os valores como incontroversos e seu pedido como procedente.

No entanto, o ministro Mauro Campbell Marques discordou. Disse que a própria natureza da ação consignatória pressupõe a incontrovérsia dos valores depositados, ao menos do ponto de vista do devedor. O relator esclareceu que, se o credor ressalva a discordância com os valores depositados, não há por que dar a dívida por quitada.

O artigo 899, parágrafo 1º, do CPC ainda permite que o réu na ação de consignação levante, desde o início, a quantia depositada, mas determina o seguimento do processo quanto aos valores controvertidos.

Mora de quem?

Em julgamento ocorrido em junho de 2012, a Terceira Turma negou recurso da Petrobras, que questionava a mora do devedor em razão de atraso no pagamento de pensão por morte em favor dos pais de um trabalhador, vítima de acidente de helicóptero em uma plataforma petrolífera (REsp 1.131.377).

A maioria da Turma, seguindo o voto do ministro Paulo de Tarso Senseverino, entendeu que a dificuldade no pagamento, por falta de fornecimento dos dados dos beneficiários para inclusão na folha, não afastava a mora, uma vez que existia a possibilidade de depósito judicial do valor devido para evitar a caracterização do atraso.

Apenas o ministro Massami Uyeda, relator original do recurso, afastava a mora, por entender que a propositura de ação de consignação em pagamento, para eximir-se da obrigação, é uma faculdade do devedor. O ministro sustentou a tese de que, na hipótese, o que havia era “mora do credor”, devendo ser a ele transferida a responsabilidade pelo inadimplemento.

Consignação de coisa

No julgamento do REsp 444.128, a Primeira Turma decidiu que a Empresa Brasileira de Correios e Telégrafos poderia propor ação de consignação em pagamento, objetivando o depósito judicial de documentos sob sua guarda provisória, bem como para extinguir a obrigação de devolvê-los, tal como determina a Lei 8.666/93.

No caso, uma empresa do Paraná participante de licitação obteve liminar em mandado de segurança para ingressar na concorrência, mas, no julgamento do mérito, não teve sucesso. No entanto, ainda que inabilitada, recusava-se, injustificadamente, a receber de volta os documentos relativos à sua participação.

A relatora, ministra Denise Arruda, atualmente aposentada, asseverou em seu voto que se tratava de consignação de coisa, prevista no artigo 890 do CPC. Disse que, embora aquele não fosse “exemplo clássico” de ação consignatória, reunia os elementos necessários para seu cabimento. Entre os documentos, havia uma apólice de seguros no valor de R$ 350 mil, o que, na visão da relatora, indicaria o “manifesto caráter econômico dos documentos e o consequente interesse na sua devolução”.

Objeto da obrigação

Em caso semelhante, julgado em 2006, a mesma Primeira Turma negou recurso de devedor que pretendia utilizar a ação de consignação em pagamento para obrigar a Fazenda Nacional a analisar documentos depositados, com a finalidade de que fosse reconhecida eventual compensação de créditos (REsp 708.421).

O relator, ministro Francisco Falcão, considerou que a recusa do credor foi justa. Ainda que a lei autorize a consignação de “coisa”, tal coisa deve ser a coisa devida, a coisa que constitui o objeto da obrigação, não outra, afirmou. Conforme o ministro, o credor não pode ser “obrigado a receber prestação diversa da que lhe é devida, ainda que mais valiosa”.

Liberação de dívida fiscal

O STJ já externou entendimento segundo o qual a ação de consignação em pagamento é meio hábil para a liberação de dívida fiscal quando o contribuinte pretende eximir-se do pagamento de “consectários legais” que considera indevidos, tendo o fisco condicionado o pagamento do tributo à satisfação desses acessórios (REsp 55.911).

O artigo 164 do Código Tributário Nacional (CTN) permite que a importância do crédito seja consignada judicialmente pelo contribuinte nos casos de “recusa do recebimento, ou subordinação deste ao pagamento de outro tributo ou de penalidade, ou ao cumprimento de obrigação acessória”.

Favor fiscal

Há pelo menos oito anos, foi firmada a orientação do STJ no sentido de que a ação de consignação em pagamento é inadequada para forçar a concessão de parcelamento do crédito fiscal, ou discutir a exigibilidade e a extensão do crédito. Em matéria tributária, as hipóteses de consignação em pagamento se restringem às previstas no artigo 164 do CTN.

Esse entendimento foi reafirmado no julgamento do REsp 1.020.982. O relator, ministro Mauro Campbell Marques, afirmou, citando precedentes, que a prática é uma burla à legislação, afinal o deferimento do parcelamento do crédito fiscal subordina-se ao cumprimento das condições legalmente previstas.

Débito previdenciário

Da mesma forma, a ação consignatória de pagamento não serve como autorização para parcelamento de débito previdenciário (REsp 692.603). Com esse entendimento, a Segunda Turma do STJ confirmou decisão do Tribunal de Justiça gaúcho, para negar o recurso de empresa que alegava tal direito.

A empresa pretendia depositar 1/240 da dívida relativa à contribuição previdenciária em atraso, com o fim de parcelar o crédito tributário. O tribunal estadual negou o pedido. No STJ, a ministra Eliana Calmon, relatora do recurso, afirmou que a ação consignatória é ação nitidamente declaratória, com alcance limitado à extinção da dívida pelo pagamento em questão, “visando à liberação do devedor, quando satisfeita a dívida em sua integralidade”.

Levantamento de valor

No julgamento do REsp 568.552, a Primeira Turma decidiu que desistentes de ação de consignação movida com o objetivo de pagar financiamento do Sistema Financeiro de Habitação (SFH) não têm direito de levantar valor depositado a menor. No caso analisado, a Caixa Econômica Federal (CEF) conseguiu reverter decisão da segunda instânica, que havia sido favorável aos consignantes. Eles desistiram da ação após depositar quantia inferior à devida.

No STJ, a CEF obteve o direito de levantar os valores depositados a menor na ação de consignação. De acordo com o voto do relator, ministro Luiz Fux (atualmente no Supremo Tribunal Federal), havendo desistência da ação e levantada a quantia depositada, a quitação parcial produzirá seus efeitos no plano do direito material (garantia do direito dos autores), enquanto, sob o ângulo processual, a ação não poderá ser novamente proposta pelo valor total da dívida, mas sim pelo resíduo.

No caso, houve contestação da CEF quanto ao valor, e perícia posteriormente realizada comprovou a insuficiência do depósito. A norma legal estabelece que, após a alegação de insuficiência do depósito, o réu (no caso, a CEF) pode levantar desde logo a quantia ou a coisa depositada, ou seja, antes da apreciação da matéria de fundo (mérito) da causa. Conforme alegou a CEF, se o réu pode levantar o montante depositado no curso da ação, teria razão em requerer esse direito no caso de desistência.

O ministro Fux explicou que a reforma do CPC introduziu o parágrafo 1º no artigo 899, possibilitando o levantamento das quantias pelo consignado (a CEF) quando alegada em contestação a insuficiência do depósito. "Trata-se de faculdade do credor, independentemente de concordância por parte do consignante", acrescentou o relator.

Processos:

REsp 1132662 REsp 1131377 REsp 444128 REsp 708421 REsp 55911 REsp 1020982 REsp 692603REsp 568552

Fonte: STJ - Superior Tribunal de Justiça - 18/11/2012

O credor tem o direito de receber e o devedor tem o dever de pagar. Porém, o inverso também é verdadeiro: o pagamento é um direito para o devedor tanto quanto o recebimento é um dever para o credor. Deixar de pagar significa entrar em mora, acarretando juros sobre o valor devido e até a inscrição do nome nas listas do Serviço de Proteção ao Crédito (SPC), do Serasa e do Banco Central, que são as referências para o mercado na hora de avaliar a idoneidade do cliente. E o bom pagador quer fugir dessas situações.

Há casos em que a lei autoriza o depósito judicial, “de quantia ou coisa devida”, por meio de ação de consignação em pagamento. O litígio sobre o objeto de pagamento é apenas uma das hipóteses em que a consignação é admitida. Ela serve para liberar o devedor de sua obrigação, ainda que de modo indireto, e está prevista no Código de Processo Civil (CPC, artigo 890). O tema já foi tratado em diversos julgamentos no Superior Tribunal de Justiça (STJ).

Trata-se do depósito judicial ou bancário do que é devido, mecanismo que pode ser utilizado em diversas situações, não apenas quando houver discordância sobre o valor da dívida. O artigo 335 do Código Civil de 2002 prevê que a consignação é possível, ainda, quando o credor não for conhecido, não puder ou não tomar a iniciativa de receber; se o credor for incapaz de receber, ou residir em local de acesso perigoso ou difícil; ou se houver dúvida sobre quem tem legitimidade para receber.

Adroaldo Furtado Fabrício, em Comentários ao Código de Processo Civil, assevera que o devedor é titular de direitos. “E não somente o direito de apenas pagar nos limites do devido e não antes do vencimento. O devedor é juridicamente interessado na própria exoneração, porque a permanência do débito é uma situação constrangedora e potencialmente danosa”, explica o doutrinador. E conclui: “O direito não poderia deixar de proteger esse interesse do devedor na própria liberação, de modo que não há impropriedade em falar-se de um direito subjetivo à liberação”.

Parcela controvertida

Em decisão tomada em abril de 2011, a Segunda Turma do STJ entendeu que o credor pode levantar os valores consignados pelo devedor, sem prejuízo do seguimento do processo quanto à parcela controvertida da dívida (REsp 1.132.662). No julgamento, a Turma rejeitou recurso da sociedade mantenedora de um hospital no Piauí em ação contra a companhia energética do estado (Cepisa).

A sociedade propôs ação para revisar o contrato de fornecimento de energia elétrica. Fez, ainda, a consignação de débitos integrais correspondentes às faturas de energia consumida. Após a sentença, favorável à sociedade, a Cepisa apelou, mas levantou os valores depositados. Diante disso, a sociedade questionou o seguimento do processo. Para ela, com o ato, a Cepisa teria reconhecido os valores como incontroversos e seu pedido como procedente.

No entanto, o ministro Mauro Campbell Marques discordou. Disse que a própria natureza da ação consignatória pressupõe a incontrovérsia dos valores depositados, ao menos do ponto de vista do devedor. O relator esclareceu que, se o credor ressalva a discordância com os valores depositados, não há por que dar a dívida por quitada.

O artigo 899, parágrafo 1º, do CPC ainda permite que o réu na ação de consignação levante, desde o início, a quantia depositada, mas determina o seguimento do processo quanto aos valores controvertidos.

Mora de quem?

Em julgamento ocorrido em junho de 2012, a Terceira Turma negou recurso da Petrobras, que questionava a mora do devedor em razão de atraso no pagamento de pensão por morte em favor dos pais de um trabalhador, vítima de acidente de helicóptero em uma plataforma petrolífera (REsp 1.131.377).

A maioria da Turma, seguindo o voto do ministro Paulo de Tarso Senseverino, entendeu que a dificuldade no pagamento, por falta de fornecimento dos dados dos beneficiários para inclusão na folha, não afastava a mora, uma vez que existia a possibilidade de depósito judicial do valor devido para evitar a caracterização do atraso.

Apenas o ministro Massami Uyeda, relator original do recurso, afastava a mora, por entender que a propositura de ação de consignação em pagamento, para eximir-se da obrigação, é uma faculdade do devedor. O ministro sustentou a tese de que, na hipótese, o que havia era “mora do credor”, devendo ser a ele transferida a responsabilidade pelo inadimplemento.

Consignação de coisa

No julgamento do REsp 444.128, a Primeira Turma decidiu que a Empresa Brasileira de Correios e Telégrafos poderia propor ação de consignação em pagamento, objetivando o depósito judicial de documentos sob sua guarda provisória, bem como para extinguir a obrigação de devolvê-los, tal como determina a Lei 8.666/93.

No caso, uma empresa do Paraná participante de licitação obteve liminar em mandado de segurança para ingressar na concorrência, mas, no julgamento do mérito, não teve sucesso. No entanto, ainda que inabilitada, recusava-se, injustificadamente, a receber de volta os documentos relativos à sua participação.

A relatora, ministra Denise Arruda, atualmente aposentada, asseverou em seu voto que se tratava de consignação de coisa, prevista no artigo 890 do CPC. Disse que, embora aquele não fosse “exemplo clássico” de ação consignatória, reunia os elementos necessários para seu cabimento. Entre os documentos, havia uma apólice de seguros no valor de R$ 350 mil, o que, na visão da relatora, indicaria o “manifesto caráter econômico dos documentos e o consequente interesse na sua devolução”.

Objeto da obrigação

Em caso semelhante, julgado em 2006, a mesma Primeira Turma negou recurso de devedor que pretendia utilizar a ação de consignação em pagamento para obrigar a Fazenda Nacional a analisar documentos depositados, com a finalidade de que fosse reconhecida eventual compensação de créditos (REsp 708.421).

O relator, ministro Francisco Falcão, considerou que a recusa do credor foi justa. Ainda que a lei autorize a consignação de “coisa”, tal coisa deve ser a coisa devida, a coisa que constitui o objeto da obrigação, não outra, afirmou. Conforme o ministro, o credor não pode ser “obrigado a receber prestação diversa da que lhe é devida, ainda que mais valiosa”.

Liberação de dívida fiscal

O STJ já externou entendimento segundo o qual a ação de consignação em pagamento é meio hábil para a liberação de dívida fiscal quando o contribuinte pretende eximir-se do pagamento de “consectários legais” que considera indevidos, tendo o fisco condicionado o pagamento do tributo à satisfação desses acessórios (REsp 55.911).

O artigo 164 do Código Tributário Nacional (CTN) permite que a importância do crédito seja consignada judicialmente pelo contribuinte nos casos de “recusa do recebimento, ou subordinação deste ao pagamento de outro tributo ou de penalidade, ou ao cumprimento de obrigação acessória”.

Favor fiscal

Há pelo menos oito anos, foi firmada a orientação do STJ no sentido de que a ação de consignação em pagamento é inadequada para forçar a concessão de parcelamento do crédito fiscal, ou discutir a exigibilidade e a extensão do crédito. Em matéria tributária, as hipóteses de consignação em pagamento se restringem às previstas no artigo 164 do CTN.

Esse entendimento foi reafirmado no julgamento do REsp 1.020.982. O relator, ministro Mauro Campbell Marques, afirmou, citando precedentes, que a prática é uma burla à legislação, afinal o deferimento do parcelamento do crédito fiscal subordina-se ao cumprimento das condições legalmente previstas.

Débito previdenciário

Da mesma forma, a ação consignatória de pagamento não serve como autorização para parcelamento de débito previdenciário (REsp 692.603). Com esse entendimento, a Segunda Turma do STJ confirmou decisão do Tribunal de Justiça gaúcho, para negar o recurso de empresa que alegava tal direito.

A empresa pretendia depositar 1/240 da dívida relativa à contribuição previdenciária em atraso, com o fim de parcelar o crédito tributário. O tribunal estadual negou o pedido. No STJ, a ministra Eliana Calmon, relatora do recurso, afirmou que a ação consignatória é ação nitidamente declaratória, com alcance limitado à extinção da dívida pelo pagamento em questão, “visando à liberação do devedor, quando satisfeita a dívida em sua integralidade”.

Levantamento de valor

No julgamento do REsp 568.552, a Primeira Turma decidiu que desistentes de ação de consignação movida com o objetivo de pagar financiamento do Sistema Financeiro de Habitação (SFH) não têm direito de levantar valor depositado a menor. No caso analisado, a Caixa Econômica Federal (CEF) conseguiu reverter decisão da segunda instânica, que havia sido favorável aos consignantes. Eles desistiram da ação após depositar quantia inferior à devida.

No STJ, a CEF obteve o direito de levantar os valores depositados a menor na ação de consignação. De acordo com o voto do relator, ministro Luiz Fux (atualmente no Supremo Tribunal Federal), havendo desistência da ação e levantada a quantia depositada, a quitação parcial produzirá seus efeitos no plano do direito material (garantia do direito dos autores), enquanto, sob o ângulo processual, a ação não poderá ser novamente proposta pelo valor total da dívida, mas sim pelo resíduo.

No caso, houve contestação da CEF quanto ao valor, e perícia posteriormente realizada comprovou a insuficiência do depósito. A norma legal estabelece que, após a alegação de insuficiência do depósito, o réu (no caso, a CEF) pode levantar desde logo a quantia ou a coisa depositada, ou seja, antes da apreciação da matéria de fundo (mérito) da causa. Conforme alegou a CEF, se o réu pode levantar o montante depositado no curso da ação, teria razão em requerer esse direito no caso de desistência.

O ministro Fux explicou que a reforma do CPC introduziu o parágrafo 1º no artigo 899, possibilitando o levantamento das quantias pelo consignado (a CEF) quando alegada em contestação a insuficiência do depósito. "Trata-se de faculdade do credor, independentemente de concordância por parte do consignante", acrescentou o relator.

Processos:

REsp 1132662 REsp 1131377 REsp 444128 REsp 708421 REsp 55911 REsp 1020982 REsp 692603REsp 568552

Fonte: STJ - Superior Tribunal de Justiça - 18/11/2012

quinta-feira, 26 de julho de 2012

Cobrança de juros altos aumenta a inadimplência no Brasil

Em maio, credores só conseguiram receber 36% das dívidas com mais de três meses de atraso. Juros nos cartões chegam a mais de 300% ao ano.

Nesses tempos em que a palavra inadimplência tem sido repetida, o Jornal Nacional mostra uma notícia positiva: em junho, o número de pessoas que procuraram os credores para quitar dívidas aumentou para 76 mil por dia.

Nesta quarta-feira (25), em São Paulo, começou um feirão para facilitar essas renegociações. Até o fim do ano, o serviço de proteção ao crédito pretende promover eventos como esse em várias regiões do país.

As dívidas em atraso cresceram 19% no primeiro semestre deste ano em relação aos primeiros seis meses de 2011.

Todo brasileiro com dívida torce para não receber uma ligação falando sobre problemas com empréstimos. Um pequeno batalhão de uma empresa de cobrança faz 250 mil telefonemas por dia, 30% a mais do que no ano passado. As ligações começam suaves e vão ficando mais duras.

Com o aumento da inadimplência, já tem empresa de cobrança oferecendo compensações em dinheiro para os funcionários que conseguem ter mais sucesso na recuperação de dívidas.

“O prêmio foi maior que o salário, foi o dobro”, conta uma operadora de cobranças

É que no Brasil esse trabalho não é fácil. Em maio, os credores só conseguiram receber dos consumidores 36% das dívidas com mais de três meses de atraso, período que o Banco Central caracteriza como inadimplência. Até 90 dias de atraso, os que mais pagam são os que compraram veículos e imóveis, que servem como garantia do financiamento. Quem menos paga é quem deve no cheque especial e no cartão de crédito.

São apontados como motivos da baixa recuperação despesas com cartórios e advogados, que aumentam os custos de cobrança, o fato de os inadimplentes ficarem com nome limpo depois de cinco anos, e principalmente os juros altos que multiplicam as dívidas.

No caso dos cartões, por exemplo, os juros chegam a mais de 300% ao ano. Por isso mesmo, os descontos para os inadimplentes quitarem o que devem são grandes.

Os bancos e as instituições financeiras não têm prejuízo por causa disso. Eles estimam as perdas antes e compensam o que deixam de receber com juros mais altos cobrados de todos os consumidores, não apenas dos inadimplentes.

Essa situação cria uma espécie de círculo vicioso. A inadimplência cresce e pressiona os juros. Os juros sobem e aumentam a inadimplência. E para completar, no Brasil existe ainda aquele crédito disfarçado. O dono do cartão pode parcelar a compra sem juros. E corre o risco de perder o controle das contas.

Isso acontece com quem não se planeja e faz várias compras parceladas. No início, as prestações parecem pesar pouco no bolso, mas mês a mês vão comprometendo o orçamento. Quando a pessoa deixa de pagar o cartão em dia, as parcelas se acumulam, e os juros também.

As amigas Gleice Nascimento e Janine Firmino sabem bem disso. Abusaram do cartão e na hora de pagar não tinham dinheiro. “É horrível porque você não tem crédito, você não tem seu nome, você não tem nada”, conta a aprendiz bancária Gleice Nascimento

Depois de renegociar a dívida, elas não querem correr o risco de receber de novo aquela temida ligação de cobrança. “Temos que nos controlar, sempre. Gastar apenas o que tem, e não mais do que isso”, diz a pesquisadora Janine Firmino.

Fonte: Jornal Nacional - 25/07/2012

Nesses tempos em que a palavra inadimplência tem sido repetida, o Jornal Nacional mostra uma notícia positiva: em junho, o número de pessoas que procuraram os credores para quitar dívidas aumentou para 76 mil por dia.

Nesta quarta-feira (25), em São Paulo, começou um feirão para facilitar essas renegociações. Até o fim do ano, o serviço de proteção ao crédito pretende promover eventos como esse em várias regiões do país.

As dívidas em atraso cresceram 19% no primeiro semestre deste ano em relação aos primeiros seis meses de 2011.

Todo brasileiro com dívida torce para não receber uma ligação falando sobre problemas com empréstimos. Um pequeno batalhão de uma empresa de cobrança faz 250 mil telefonemas por dia, 30% a mais do que no ano passado. As ligações começam suaves e vão ficando mais duras.

Com o aumento da inadimplência, já tem empresa de cobrança oferecendo compensações em dinheiro para os funcionários que conseguem ter mais sucesso na recuperação de dívidas.

“O prêmio foi maior que o salário, foi o dobro”, conta uma operadora de cobranças

É que no Brasil esse trabalho não é fácil. Em maio, os credores só conseguiram receber dos consumidores 36% das dívidas com mais de três meses de atraso, período que o Banco Central caracteriza como inadimplência. Até 90 dias de atraso, os que mais pagam são os que compraram veículos e imóveis, que servem como garantia do financiamento. Quem menos paga é quem deve no cheque especial e no cartão de crédito.

São apontados como motivos da baixa recuperação despesas com cartórios e advogados, que aumentam os custos de cobrança, o fato de os inadimplentes ficarem com nome limpo depois de cinco anos, e principalmente os juros altos que multiplicam as dívidas.

No caso dos cartões, por exemplo, os juros chegam a mais de 300% ao ano. Por isso mesmo, os descontos para os inadimplentes quitarem o que devem são grandes.

Os bancos e as instituições financeiras não têm prejuízo por causa disso. Eles estimam as perdas antes e compensam o que deixam de receber com juros mais altos cobrados de todos os consumidores, não apenas dos inadimplentes.

Essa situação cria uma espécie de círculo vicioso. A inadimplência cresce e pressiona os juros. Os juros sobem e aumentam a inadimplência. E para completar, no Brasil existe ainda aquele crédito disfarçado. O dono do cartão pode parcelar a compra sem juros. E corre o risco de perder o controle das contas.

Isso acontece com quem não se planeja e faz várias compras parceladas. No início, as prestações parecem pesar pouco no bolso, mas mês a mês vão comprometendo o orçamento. Quando a pessoa deixa de pagar o cartão em dia, as parcelas se acumulam, e os juros também.

As amigas Gleice Nascimento e Janine Firmino sabem bem disso. Abusaram do cartão e na hora de pagar não tinham dinheiro. “É horrível porque você não tem crédito, você não tem seu nome, você não tem nada”, conta a aprendiz bancária Gleice Nascimento

Depois de renegociar a dívida, elas não querem correr o risco de receber de novo aquela temida ligação de cobrança. “Temos que nos controlar, sempre. Gastar apenas o que tem, e não mais do que isso”, diz a pesquisadora Janine Firmino.

Fonte: Jornal Nacional - 25/07/2012

quinta-feira, 3 de maio de 2012

Dívidas bancárias devem ser cobradas fora da Justiça

por Daniel Costa Lima da Rocha

No Brasil, é notório que as altíssimas taxas de juros praticadas pelas instituições financeiras, principalmente nos empréstimos bancários e serviços de fornecimento de créditos em cartão plástico, provocam elevado risco de endividamento das pessoas. Nosso país pratica as taxas de juros mais elevadas do planeta, à frente de todas as demais economias emergentes (Rússia, China, Índia e África do Sul) e até de países com economias de menor escala e potencial de desenvolvimento, como Portugal, Grécia e Irlanda.

A considerável densidade populacional do Brasil, o vasto contingente de pessoas com relevante poder aquisitivo e perfil consumidor de bens e serviços, a alta carga tributária, trabalhista e previdenciária, a passividade do Conselho Monetário Nacional, que permite a prática de elevados juros, a omissão do Poder Público, e a fácil e vultosa disponibilidade de recursos financeiros, por parte das instituições bancárias, que são diariamente despejados às mãos dos consumidores, são fatores que vieram formar, no meio social, elevado risco de endividamento bancário e financeiro. Com isso, milhares de pessoas, físicas e jurídicas, são condenadas às preocupações inclusive humanas da administração de seus créditos e débitos, à presença de seus nomes em listas de cadastros restritivos de crédito, à negativa de crédito por parte de fornecedores de bens e serviços e, o pior, ao olhar desconfiado de terceiros fornecedores de crédito.

Se por um lado a grande maioria das dívidas bancárias acaba por não receber a devida cobrança judicial por parte dos seus credores, até porque os bancos conhecem as intempéries e os obstáculos, inclusive os consideráveis “sunk costs” (custos de difícil ou impossível recuperação), que devem transpor para receber seus créditos no âmbito judicial, por outro, ainda persiste a prática da cobrança judicial de dívidas bancárias, principalmente quando os devedores possuem bens imóveis penhoráveis e livres da tutela mantida pela Lei do Bem de Família (Lei 8.009/90).

Neste desiderato, vemos os bancos credores ajuizando Execuções Cíveis, Ações Monitórias, Requerimentos de Falência e Ações Sumárias e Ordinárias de Cobrança Judicial dos seus créditos perante os devedores. Como, muitas vezes os credores não têm condições econômicas para firmar acordos de composição amigável das dívidas, tendo, de lidar quase sempre com a falta de boa vontade dos credores em compor amigavelmente o débito, essas ações judiciais acabam por se eternizar nos escaninhos do Judiciário por todo o país.

Esta infinitude processual se consagra diante da progressão geométrica em que crescem as dívidas bancárias durante o transcorrer dos processos, com a tolerância do Conselho Monetário Nacional (CMN), que permite a prática de juros bancários absurdamente altos no país. Além disso, existe a conhecida irredutibilidade dos credores em compor amigavelmente os débitos bancários, sem a concessão de descontos ou amortizações.

No exame do espectro jurídico do tema, há que se tratar do atual arcabouço jurídico doutrinário e jurisprudencial emanado dos Tribunais pátrios. Essa estrutura dificulta ao extremo, na prática, o reconhecimento jurisdicional da prescrição intercorrente do direito subjetivo de o banco cobrar judicialmente seus créditos bancários perante devedores inadimplentes. É sobre este arcabouço jurídico que o presente artigo objetiva debater. Sob um viés humanístico que deva ser enfrentado acerca do tema.

Nos tribunais brasileiros, a despeito da falta de amparo legal por normas jurídicas, persiste o entendimento de que a prescrição intercorrente do direito subjetivo do banco-credor cobrar seu crédito no âmbito judicial, do devedor inadimplente, depende de dois requisitos exclusivamente admitidos pela doutrina e jurisprudência, e não previstos em lei: a fluência do prazo prescricional previsto na Lei e a inércia da parte interessada durante este prazo, no próprio curso do processo judicial de cobrança (prescrição intercorrente).

Neste sentido, a remansosa jurisprudência do Tribunal de Justiça do Estado do Rio de Janeiro, reiterada em recente julgado (Agravo de Instrumento 0011280-46.2012.8.19.0000, 20ª Câmara Cível, relator desembargador Alexandre Câmara):

“Pacífico na doutrina e na jurisprudência que o reconhecimento da prescrição intercorrente depende da verificação de dois requisitos, quais sejam, o transcurso ininterrupto do prazo previsto em lei e a inércia da parte. Ressalte-se, neste sentido, que a aferição do segundo elemento acima mencionado – inércia – apenas faz sentido caso observada a paralisação do processo por período superior àquele estabelecido na norma aplicável. Tratando-se de demanda de cobrança, o prazo previsto para a prática de qualquer ato interruptivo é de cinco anos, nos termos do art. 206, §5º, I, do CC. Tal lapso temporal também se aplica à prescrição intercorrente, nos termos do parágrafo único do art. 202, também do Código Civil, (...). Portanto, no curso do processo, a prescrição conta-se do último ato do processo. Assim, a cada ato processual posterga-se o termo inicial para a consumação da prescrição intercorrente, a qual apenas se opera com a fluência ininterrupta do lapso temporal previsto na legislação aplicável a cada caso concreto. (...). Ainda assim, convém registrar que, muito embora não esteja expressamente previsto em lei, a inércia da parte constitui elemento fundamental da prescrição, que além do elemento objetivo – o prazo – não dispensa o elemento subjetivo que é a possibilidade prática de exercer o direito, sem, contudo, o fazer. Tem-se, portanto, uma presunção de ausência de interesse no exercício do direito, circunstância esta que, como visto, não se verifica no caso concreto.”

Em reforço a esse entendimento, o Superior Tribunal de Justiça assinala que a suspensão do processo judicial, quando deferida judicialmente, impede a fluência do prazo prescricional intercorrente extintivo do direito de cobrar judicialmente a dívida (Recurso Especial 63474/PR, relator Ministro Aldir Passarinho Junior, 4ª Turma, julgado em 16/06/2005, DJ 15/08/2005, p. 316).

Tal desenho jurídico, defendido pela doutrina e jurisprudência, vem produzindo situações socialmente inaceitáveis. Em muitas vezes, os bancos não encontram bens passíveis de penhora e abandonam os processos por meses e até anos. Mas, no intuito de evitar a prescrição intercorrente, atravessam petições com pedidos de vista dos autos fora do cartório, juntada de substabelecimentos, requerimentos de expedição de ofícios para pesquisa de bens em nome do devedor etc. Sempre, obviamente, com o cuidado de assim proceder dentro do longuíssimo prazo prescricional de cinco anos que sempre recomeça, em uma ciranda processual sem fim, após o último ato processual por ele praticado nos autos. Esta é a fórmula para a perpetuação dos processos judiciais de cobrança bancária. O detalhe é que este contexto não tem, sequer, amparo no ordenamento jurídico pátrio.

A despeito do entendimento dos eminentes julgadores em questão, é imprescindível que o tema jurídico em debate seja rediscutido, conferindo-se ao mesmo um tom mais humanista e fiel à atual realidade social brasileira. Tal como aceito e aplicável o entendimento doutrinário e jurisprudencial acima discorrido, a cobrança judicial de créditos bancários continuará sendo, no Brasil, um verdadeiro instrumento de eternização do processo judicial, com o agravante de que as dívidas jamais deixarão de crescer, tornando-se progressivamente impagáveis.

Será, o que já é, a consagração da perpetuidade do processo judicial de cobrança de dívida bancária, como instrumento, nas mãos dos credores, de intensa pressão social sobre os devedores, impedindo estes, inclusive, de alienar bens e pagar suas dívidas, sob pena de sofrerem acusações de fraude à execução ou contra credores. Uma perpetuidade processual que, inclusive, vai de encontro a um dos ideais judiciários estratégicos nacionais, ardorosamente defendido pelo Conselho Nacional de Justiça, de ver encerrados processos judiciais distribuídos há mais de cinco anos (Metas do CNJ).

A solução jurídica, que ampara o reconhecimento judicial da perda do direito subjetivo do banco-credor de cobrar seu crédito perante o devedor, é simples. Não advém de construções doutrinárias ou jurisprudenciais sem suporte na lei (como as acima declinadas), e apenas e tão somente demanda a interpretação conjugada das normas jurídicas previstas nos artigos 202, inciso V, e 206, parágrafo 5º, inciso I, do Código Civil.

Toda dívida bancária, ainda que já disposta no âmbito judicial, é prescritível, a teor do disposto nos artigos 202, V e 206, parágrafo 5º, I, do Código Civil. Se o prazo prescricional de 5 (cinco) anos é interrompido, na forma do art. 202, V, da Lei Substantiva Civil, por conta da citação do devedor no processo, este prazo acaba por ser reiniciado uma única vez após a citação, devendo transcorrer até o seu final. A simples aplicação das normas jurídicas acima-mencionadas leva a esta lógica conclusão, sendo absolutamente impertinentes e sem qualquer amparo legal o argumento de que, para o reconhecimento da prescrição intercorrente é essencial à inércia da parte, e de que a suspensão da execução, a pedido do exequente e autorizada judicialmente, constitui fator impeditivo à fluição da prescrição intercorrente.

É irrelevante que a prescrição intercorrente tenha ocorrido por inércia da parte credora, para que a dívida prescreva. O fato de o processo judicial de cobrança da dívida bancária ter sido suspenso também é irrelevante para elidir o natural transcurso do prazo prescricional previsto no Código Civil. A sistemática normativa prevista neste diploma nada prevê sobre a essencialidade da inércia da parte como requisito ao reconhecimento da prescrição intercorrente, ou que a suspensão do processo judicial, a pedido do interessado e autorizada judicialmente, teria o condão de constituir fator impeditivo à fluição da prescrição intercorrente.

Portanto, à luz da aplicação da solução jurídica acima descrita, tendo em conta o caráter humanista que deve permear as relações jurídico-sociais entre os devedores inadimplentes e os bancos-credores, é a de a prescrição intercorrente do direito subjetivo de cobrança de seus créditos judicialmente demanda, apenas e tão somente, a mera conjugação das normas jurídicas previstas nos artigos 202, inciso V, e 206, parágrafo 5º, inciso I, do Código Civil.

Em outras palavras, citado o devedor no processo judicial de cobrança, reinicia-se uma única vez o prazo prescricional de cinco anos, oportunizando-se ao credor satisfazer o seu crédito neste período de anos, sob pena de, ao final do mesmo, restar extinto o seu direito subjetivo de cobrança judicial, dada a prescrição intercorrente. Devendo o banco, acaso queira, limitar-se a promover a cobrança, perante o devedor inadimplente, exclusivamente pela seara extrajudicial.

Fonte: Conjur - Consultor Jurídico - 02/05/2012

quarta-feira, 21 de março de 2012

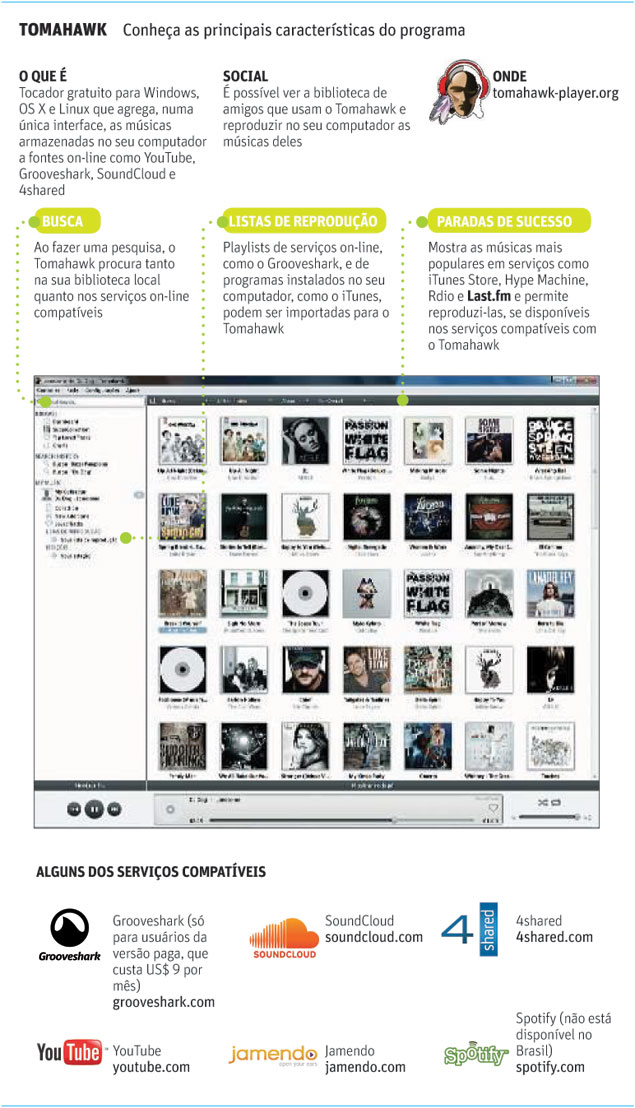

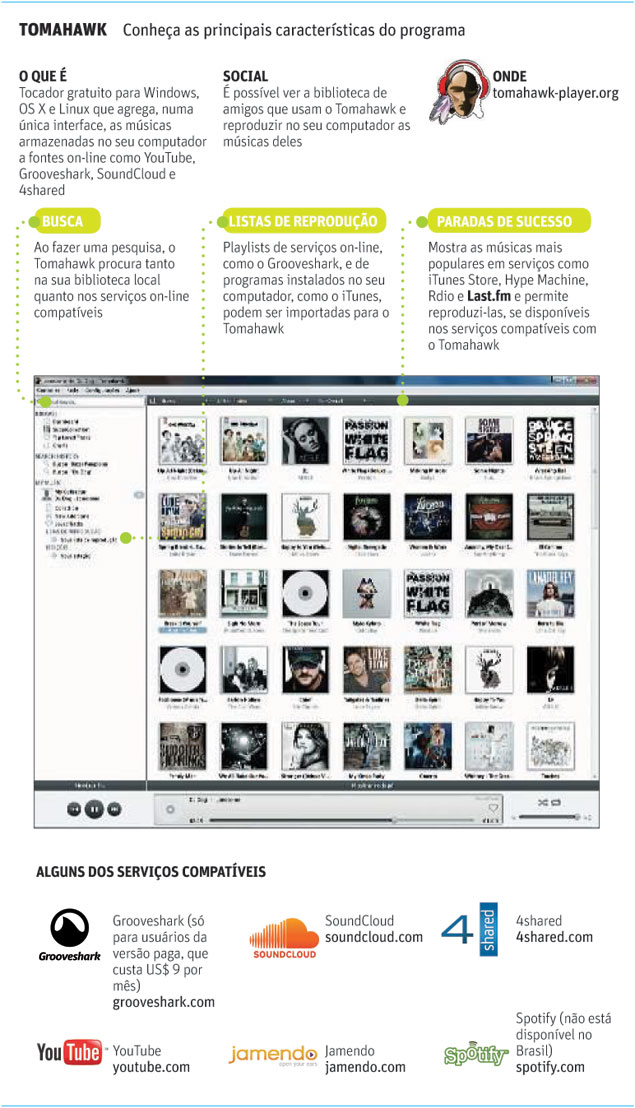

Programa fareja várias fontes para encontrar as músicas que você quer ouvir

por RAFAEL CAPANEMA

Nunca foi tão fácil ouvir música no computador, mas as coisas poderiam ser

ainda mais simples.

Se a faixa, o disco ou o artista que você quiser ouvir não estiver entre os ar-

quivos guardados no seu computador --ou se você estiver longe dele--, o jeito

será caçá-los de site em site, de serviço on-line em serviço on-line, de loja

virtual em loja virtual.

A discografia dos Beatles, por exemplo, só está disponível para download

(oficialmente, é claro) na iTunes Store, da Apple.

Quer escutar um artista independente? Talvez você o encontre no Sound

Cloud ou no Grooveshark, mas dificilmente em serviços de assinatura, como

o Rdio, cujo acervo é composto majoritariamente pelo catálogo das grandes

gravadoras.

Em alguns casos, é preciso apelar até para o YouTube.

Gratuito, o tocador de música Tomahawk, para Windows, OS X e Linux,

tenta colocar ordem nessa bagunça.Depois de instalar o programa, você

aponta onde estão seus arquivos de música e os associa a serviços on-line,

como o YouTube e o 4shared.Ao fazer uma busca no Tomahawk, ele

pesquisará, ao mesmo tempo, a sua biblioteca local e os serviços on-line.

Editoria de Arte/Folhapress

"Não importa onde está o seu conteúdo, o Tomahawk consegue encontrá-lo

e tocá-lo" é o lema do programa.

Um dos destaques do festival South by Southwest, que ocorreu na semana

passada em Austin, Texas, o ainda infante Tomahawk é compatível com

poucos serviços --o Rdio, por exemplo, não está na lista.

Para ampliar seu alcance, o software conta com a colaboração dos usuários.

"Tem uma assinatura premium do Rdio, do Mog ou do Rhapsody? Escreva

um plug-in ou um script resolvedor para poder usá-los", convida o site do

programa.

Apesar de ser, em geral, fácil de usar, o Tomahawk nem sempre é intuitivo.

Os serviços on-line não vêm associados por padrão --é preciso adicioná-los,

um a um, clicando em Configurações, Configurar Tomahawk, Resolvedores

e Buscar mais resolvedores.

Além disso, nos testes da Folha, a integração com o Grooveshark não

funcionou --mesmo com uma conta paga, exigida para o funcionamento

do plug-in.

Na versão 0.4.0, o Tomahawk ainda é bastante incompleto, mas promissor.

Fonte: Folha Online - 21/03/2012

terça-feira, 10 de janeiro de 2012

DocFácil: novas tabelas para atualização!

Assinar:

Postagens (Atom)